La adultez mayor debiera ser una etapa de plenitud, de cosechar logros y de emprender también nuevos recorridos, sin embargo en Chile, las personas de la tercera edad tienen peor salud financiera que hace 10 años.

El envejecimiento es uno de los principales fenómenos demográficos que están marcando a América Latina y el Caribe. Según la Cepal, el año pasado se contabilizaron casi 89 millones de personas mayores de 60 años en la región -13% de la población total-. En 2030, se proyecta que este grupo bordee el 17%.

Ahora bien, en términos de inclusión financiera, Chile es el país que más se repite entre los distintos rankings que la miden. En las últimas tres versiones del Índice de Inclusión Financiera Latinoamérica de Ipsos con Credicorp, ha estado en el podio. En su edición 2023, dicho país logró 52,5 puntos mientras que el promedio regional llegó a 45,5 puntos.

Tomando en cuenta ambos datos, resulta un ejercicio interesante ver qué está pasando en Chile y su población de adultos mayores. En este sentido, y contrariamente a lo que uno se podría imaginar —dada la mayor madurez del mercado crediticio y la digitalización de las distintas herramientas financieras—, las personas de tercera edad en ese país tienen peor salud financiera que hace 10 años.

Morosidad alarmante

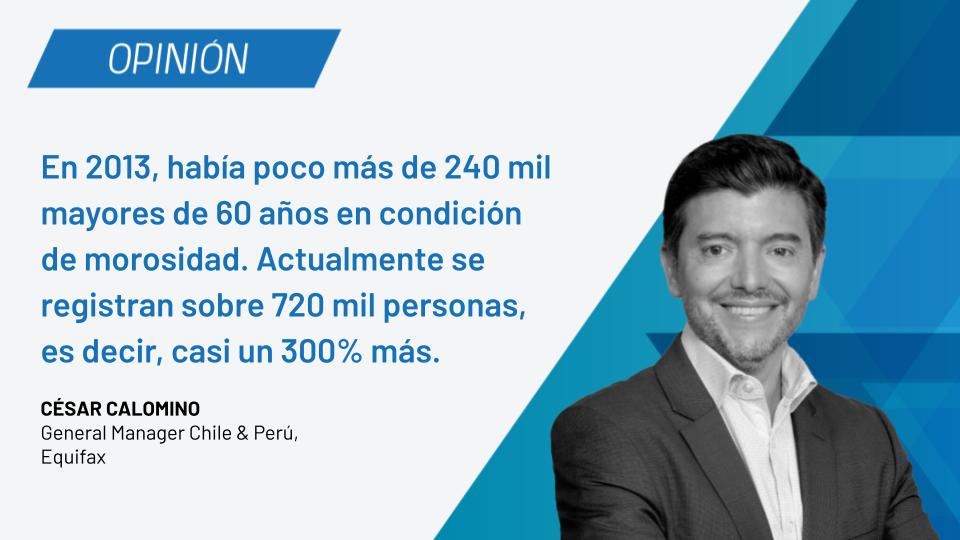

La morosidad ha aumentado de forma alarmante según lo constata el Informe de Deuda Morosa, elaborado por Equifax y la Universidad San Sebastián. En 2013, había poco más de 240 mil mayores de 60 años con dicha condición. Hoy se registran sobre 720 mil personas: casi un 300% más.

El dato se torna aún más preocupante si se analiza junto con el crecimiento demográfico de dicha población en el mismo periodo. En la última década creció un 53% —número considerablemente menos al registro de la mora— al subir de 2.7 millones de personas mayores de 60 años 1 4.1 millones.

Al desagregar por estrato socioeconómico, es el segmento D —entre los más vulnerables en términos de ingresos— el que concentra más personas morosas, con poco más de 300 mil adultos mayores.

Los números nos hablan de una precarización de la situación financiera de este segmento, cifras que es importante levantar y analizar en su mérito, sobre todo considerando que el país vive un agudo envejecimiento de su población. Según los registros del INE, la tasa de fecundidad de 1,3 hijos nacidos vivos por mujer, muy por debajo de la tasa de reemplazo; asimismo, los chilenos están viviendo por sobre los 80 años en promedio.

De esta forma, el segmento senior será un actor cada vez más relevante en el país, por lo que su sanidad financiera será cada vez más crítica para el buen desarrollo de la economía.

Creo que debemos partir de la base que la solución no pasa por su exclusión financiera: es un grupo activo, que recibe ingresos de forma permanente y tiene capacidad de distribuirlos, por lo que pueden optar a tener cargas de deuda razonables.

Una respuesta más constructiva pasa por fortalecer la educación financiera de las personas. Un buen comportamiento crediticio, ajustarse a un presupuesto y ahorrar son conductas más que deseables que deben promoverse e incluso premiarse, y no solo en este segmento, sino también en personas más jóvenes, formándolas desde edades tempranas en lo relevante que es para la salud financiera -y mental- el tener una mirada de sustentabilidad respecto de la economía personal.

La adultez mayor debiera ser una etapa de plenitud, de cosechar logros y de emprender también nuevos recorridos. Por ello, una mirada sistémica de la educación financiera es central para evitar que ese período de la vida se transforme en una pesada carga.

Sigue toda la información de Open Hub News en X y Linkedin , o en nuestra newsletter.

![]()

![]()