El fraude de identidad representa una amenaza significativa para las instituciones financieras y los consumidores por igual. El crecimiento exponencial de las transacciones sin presencia física y la complejidad de las relaciones financieras han creado un entorno propicio para que los estafadores exploren nuevas formas de cometer fraude. Sin embargo, la teoría de grafos ofrece un enfoque prometedor para combatir esta problemática, proporcionando herramientas analíticas poderosas para detectar y prevenir actividades fraudulentas de manera eficiente.

¿Qué es la Teoría de Grafos?

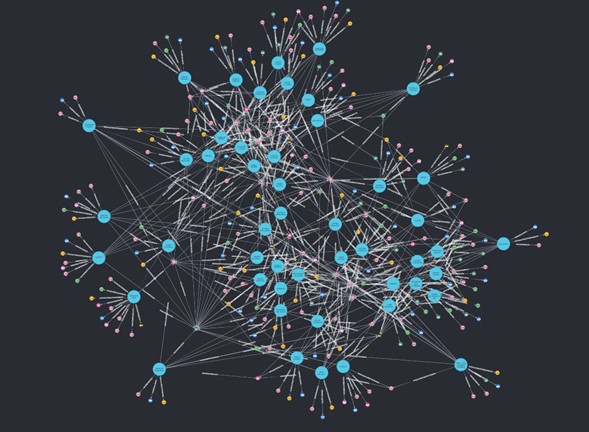

En su forma más básica, un grafo es una estructura matemática que consiste en nodos (vértices) conectados por aristas (bordes). Estos nodos y aristas pueden representar entidades y relaciones respectivamente. En el contexto del fraude crediticio, los nodos pueden representar cuentas de usuarios, transacciones financieras o cualquier entidad relevante, mientras que las aristas representan las relaciones entre ellas, como transferencias de fondos o historiales de transacciones compartidas.

Identificación de Patrones Anómalos

Una de las fortalezas principales de la teoría de grafos en la lucha contra el fraude crediticio es su capacidad para identificar patrones anómalos en las redes financieras.

Al modelar las relaciones entre las cuentas y las transacciones como un grafo, es posible aplicar algoritmos de detección de anomalías para identificar nodos o subgrafos que se desvían significativamente del comportamiento esperado. Por ejemplo, la detección de comunidades sospechosas o la identificación de nodos con un número inusualmente alto de conexiones (hubs) pueden indicar la presencia de actividades fraudulentas, por ejemplo, varias solicitudes con mismo domicilio laboral de diversos solicitantes.

Análisis de Patrones de Comportamiento

Además de la detección de anomalías, la teoría de grafos también facilita el análisis de patrones de comportamiento en las redes financieras. Pero será tema para otro artículo.

Prevención Proactiva del Fraude

Durante el proceso de otorgamiento podemos utilizar la teoría de grafos en modalidad herramienta de software que lo que hace en tiempo real es buscar inconsistencia de la solicitud que se está evaluando con respecto al histórico de solicitudes tanto aprobadas como rechazadas, tanto del día como históricas, tanto de datos propios como compartidos y los datos de comportamiento de pagos y cobranzas.

Al modelar la red de relaciones de las solicitudes en tiempo real, implementamos sistemas de alerta temprana que monitorean continuamente las nuevas solicitudes y las suspenden de la evaluación hasta tanto un analista verifique no se trata de un falso – positivo y por lo tanto solicitar verificaciones adicionales o rechazar directamente la operación.

Analicemos un caso práctico

Un caso de éxito muy conocido es PayPal, que utiliza bases de datos grafos desde tres perspectivas:

Uso compartido de activos: cuando dos cuentas comparten los mismos atributos (domicilio, número de tarjeta de crédito, número de seguro social, etc.), PayPal puede colocar una arista (borde) que las vincule en la base de datos. Con esto, pueden identificar rápidamente comportamientos anormales.

Patrones de transacción: cuando dos usuarios realizan transacciones entre sí, se almacenan como una arista (borde) en la base de datos grafos. PayPal es capaz de analizar rápidamente todas sus transacciones y buscar comportamientos extraños. Un patrón común que generalmente se marca como fraude es el patrón “ABABA”, en el que los usuarios A y B enviarán dinero repetidamente entre sí en un período muy corto.

Las características estructurales del grafo (comunidades de cuentas conectadas, vértices que tienen muchas conexiones, grado de clustering entre nodos, etc.) son muy útiles para predecir posibles fraudes. Por ejemplo, si tiene un grupo denso de 10 cuentas (estas 10 cuentas tienen muchos bordes que las conectan a todas) donde 5 están identificadas como estafadores, es posible que desee prestar especial atención a las 5 cuentas restantes.

Desde Addalitica combinamos nuestros workflows y motores de decisión en conjunto con bases de datos grafos para crear un conjunto de reglas y procesos automáticos en las fábricas de crédito.

Sigue toda la información de Open Hub News en X y Linkedin , o en nuestra newsletter.

![]()

![]()